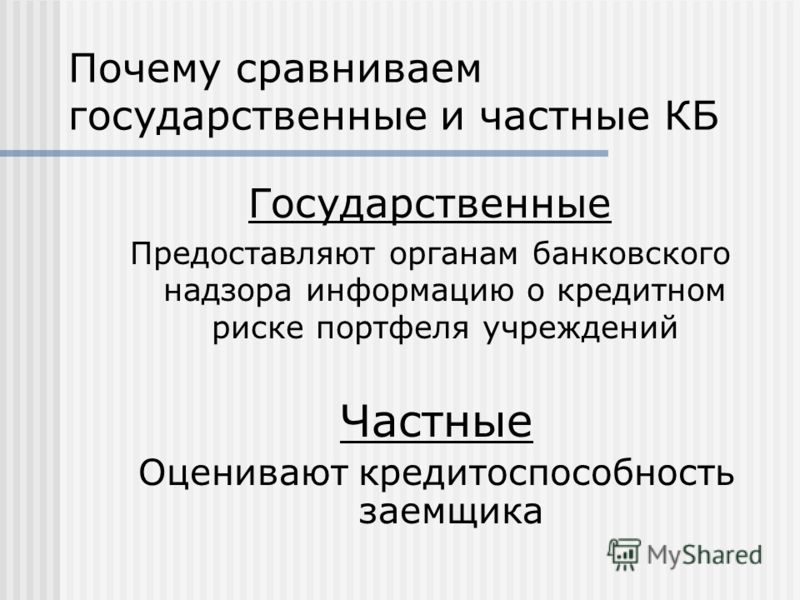

Как оценивают кредитоспособность заемщика

Для того, чтобы принять решение о выдаче денег, банк должен получить определенные гарантии от заемщика, что он способен выполнить все условия заключаемого договора. Поэтому клиента просят принести справку о доходах, искать залоговое имущество.

Для того, чтобы принять решение о выдаче денег, банк должен получить определенные гарантии от заемщика, что он способен выполнить все условия заключаемого договора. Поэтому клиента просят принести справку о доходах, искать залоговое имущество, поручителей и выполнять другие действия для подтверждения своей кредитоспособности. Но это только лишь часть работы, которая видна со стороны клиента, кроме этого, каждое финансовое учреждение имеет свою систему мониторинга клиентов. На данный момент самой часто используемой является балльная система, в различных банках применяют отличительные методы начисления баллов, но основной принцип сохраняется.

Балльная система оценки

В этой системе проходит в два этапа. Сначала заемщику предлагают заполнить предварительную анкету, в которую нужно внести основные данные по доходу, виду деятельности, требуемой сумме, кредитной истории и другим вопросам. Как упоминалось ранее, каждый банк составляет свою анкету. Заполнить этот документ можно непосредственно в отделении финансового учреждения или на специальных интернет-сайтах, услуга онлайн кредитования постепенно набирает популярность.

Независимо от выбранного способа заполнения, главная задача клиента на данной стадии — дать максимально правдивые ответы. Каждый ответ дает определенное количество баллов, и если их будет недостаточно, то данный вид кредитования заемщику не подходит. Как вариант могут предложить другую программу сотрудничества или меры по повышению кредитоспособности, например, предоставление залогового имущества.

Когда заемщик набирает нужное количество баллов, тогда его анкета проходит проверку на правдивость, например по базам банка и его партнеров, и если она признается действительной, то начинается вторая стадия проверки. Клиент предоставляет необходимый пакет документов, и финансовая комиссия, анализируя его анкету, документы и проведя специальные расчеты, принимает решение о выдаче займа. Если же заемщика уличают в преднамеренном искажении анкетных данных, тогда ему отказывают автоматически с занесением в черный список.

Практический пример

В приведенном описании балльной системы оценки кредитоспособности остался только один непонятный момент — специальные расчеты. Это формулы, которые каждый банк нарабатывает самостоятельно, они позволяют выразить кредитоспособность в виде цифр, что заметно упрощает анализ предоставленных документов. Например, один из основных банков России применяет следующую формулу Kр = Д*К*Т. В ней Кр — кредитоспособность, равна произведению Д — дохода, на К — расчетный коэффициент и Т — время действия соглашения в месяцах. За показатель Д принимают среднее значение дохода, который был получен на протяжение последнего полугодия, с вычетом всех платежей. А расчетный коэффициент К берут равным 0,3 для дохода в 500$, 0,4 — от 500$ до 1000$ и 0,5 — свыше 2000$.

По материалам:

Скоринговые системы Scorto —